Tara York: Abbiamo visto fattori economici come i tassi di interesse e la volatilità del mercato incidere sulle vendite di rendite nel 2022. Prevedi che questa tendenza continui per il resto del 2023?

Jay Charles:

Il 2022 è stato un anno incredibile per le rendite. Abbiamo visto le vendite raggiungere livelli record, soprattutto tra i prodotti fissi a causa del contesto di tassi di interesse elevati, e mi aspetto sicuramente che questa tendenza continui nel 2023. Già nel primo trimestre, abbiamo visto le rendite fisse e indicizzate fisse fare molto bene e raggiungere, o forse superare, i livelli record del 2022. Tuttavia, man mano che i tassi di interesse si stabilizzano e i mercati azionari continuano la loro traiettoria ascendente, ci si aspetterebbe che il mercato delle rendite si indebolisca leggermente e lo stiamo vedendo nei dati sulle vendite.

Inoltre, abbiamo visto gli operatori abbassare leggermente i tassi nei segmenti di rendite a tasso fisso e con indice fisso. Detto questo, non sarei sorpreso se vedessimo uno spostamento verso alcuni di quei prodotti come le rendite indicizzate registrate o le rendite variabili tradizionali che espongono l'investitore finale a un po' di svantaggio per consentirgli di partecipare a quel potenziale di rialzo di quei prodotti. Quindi questa è una cosa che sto considerando, soprattutto perché stiamo entrando nella seconda metà di quest'anno, un potenziale cambiamento nel mix complessivo di prodotti. Tuttavia, penso che nel complesso, come categoria, saremo probabilmente molto vicini al 2022 per quanto riguarda i volumi, forse anche andando un po’ più in alto. Il futuro è certamente luminoso per le rendite.

Tara York: È stato riferito che si prevede che le vendite di rendite continueranno a crescere per il resto del 2023. Per i consulenti che potrebbero essere riluttanti a incorporare le rendite nella loro strategia di investimento, che consiglio daresti loro?

Jay Charles:

Innanzitutto, è importante riconoscere che stiamo vivendo una crisi pensionistica in America. Stiamo osservando che i benefici della previdenza sociale continuano a diminuire nel tempo per gli individui che si avvicinano alla pensione. Le pensioni stanno diventando un artefatto del passato e i 401(k) continuano a essere sottofinanziati dal cittadino americano medio. Quindi, il tempo è davvero essenziale per assicurarsi che gli individui, i baby boomer e la generazione X si concentrino sull’assicurarsi la pensione e una rendita è un modo fantastico perché ciò accada oltre ad alcuni degli altri veicoli pensionistici che ho menzionato prima. Le rendite, penso che per questi consulenti riluttanti, possano fornire protezione principale, fantastici benefici fiscali, nonché reddito garantito per tutta la vita. Quindi, come parte di un portafoglio ben bilanciato, una rendita è un’ottima classe di attività da considerare in quanto può fornire vantaggi di diversificazione ma, cosa ancora più importante, fornire stabilità all’investitore finale per soddisfare i propri bisogni primari in pensione in modo simile a quello dei fondi sociali. sicurezza o pensioni.

Tara York:

Hai accennato alla recente crescita del mercato complessivo delle rendite; hai qualcosa da aggiungere in relazione alla crescita delle rendite previste dal piano – rendite come opzione di investimento all'interno dei piani 401 (k)?

Jay Charles:

Man mano che vediamo le rendite entrare nel mercato 401(k) ed essere incluse nel 401(k) e in altri piani qualificati, penso che vedremo i consumatori gravitare verso questo set di prodotti perché sarà molto più facile per loro allocare un importo portafoglio del loro portafoglio o del loro 401 (k) nella rendita. Avranno inoltre accesso a prodotti preselezionati sui quali il fornitore del piano ha svolto un'ampia due diligence e garantirà che il prodotto sarà nel migliore interesse del cliente. Quindi, da questo punto di vista, penso che il Secure Act e ciò che ha fatto per 401(k)s e altri piani qualificati renderanno le rendite più accessibili, e probabilmente vedremo una più profonda penetrazione del set di prodotti tra i consumatori – si spera portandolo a un gruppo di consumatori che potrebbero non aver avuto accesso al set di prodotti in passato.

Tara York:

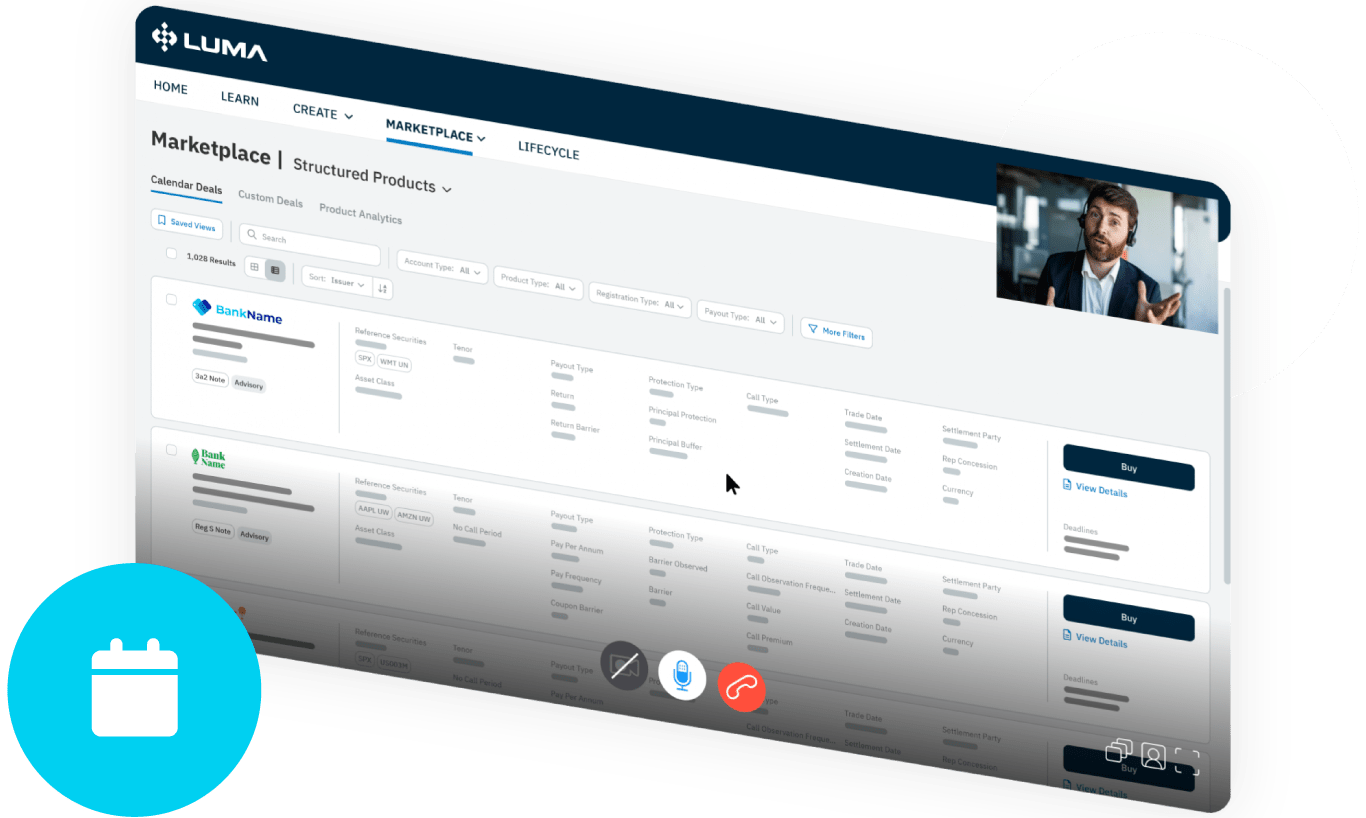

Passiamo alla tecnologia oggi a disposizione dei consulenti. In che modo la tecnologia finanziaria come Luma migliora l'esperienza complessiva e l'efficacia delle rendite per i consulenti finanziari e i loro clienti?

Jay Charles:

Una cosa da tenere a mente è che la tecnologia non sostituirà il consulente o addirittura il grossista di questi prodotti. La tecnologia deve essere vista come un modo per migliorare l’esperienza dei consulenti e la loro capacità di soddisfare meglio le esigenze dei clienti. Una tecnologia come Luma spinge i consulenti a diventare più efficienti. Luma ha sia la formazione, la ricerca sul prodotto, sia la perfetta integrazione con l'e-app che consente ai consulenti di identificare il prodotto, conoscere il prodotto e, infine, acquistare senza problemi quel prodotto per conto del proprio cliente. Ciò garantisce che, dal punto di vista del settore, stiamo riducendo le applicazioni non in buono stato o NIGO. Garantisce inoltre che i clienti accedano ai prodotti più rapidamente e che sia molto più semplice per gli operatori elaborare un'applicazione digitale rispetto a un'applicazione cartacea.

Inoltre, dopo la vendita, i consulenti che utilizzano le nostre capacità di gestione del ciclo di vita possono garantire che questi prodotti continuino a funzionare come previsto e apportare modifiche a tali prodotti nel tempo. La terza cosa che vorrei evidenziare è che la tecnologia come Luma garantisce che il cliente ottenga il prodotto che meglio soddisfa le sue esigenze. E attraverso l'analisi avanzata di Luma, la capacità di confrontare i prodotti fianco a fianco e di configurarli in base alla situazione specifica del cliente garantisce che ogni opzione nel prodotto, come i rider o i conti secondari, sia integrata nella soluzione di rendita definitiva del cliente. E da questo punto di vista, possiamo ottenere risultati migliori per i clienti, il che significa un pensionamento più sicuro e un futuro finanziario più forte per l’investitore finale.

Tara York:

Hai menzionato l'inserimento elettronico degli ordini. Cosa diresti ai consulenti che sono riluttanti ad adottare l'inserimento elettronico degli ordini?

Jay Charles:

Per i consulenti che oggi non implementano l’immissione elettronica degli ordini nel loro flusso di lavoro, si tratta semplicemente di formazione sui vantaggi di un sistema e-app. Una cosa che i consulenti devono capire è che possono ricevere le loro commissioni più rapidamente attraverso un'esperienza e-app, sono meno inclini a commettere errori sull'applicazione e i loro clienti accederanno alla rendita più rapidamente utilizzando un'applicazione elettronica. . L’altra cosa che direi è che in molti casi i consulenti non sono necessariamente quelli che compilano le domande. Mentre pensano alle dimensioni dei loro team e alle risorse, potrebbe esserci un'opportunità per aumentare l'efficienza nella propria attività e liberare risorse per fornire servizi a maggior valore aggiunto evitando di perdere tempo compilando una domanda cartacea e adottando servizi elettronici. app.

Tara York:

Quindi, quello che ti sento dire è che i consulenti non dovrebbero preoccuparsi dell’impatto della tecnologia sull’importanza dei loro servizi per i clienti, ma si tratta più di ottimizzare il flusso di lavoro del consulente. E questo è qualcosa che sempre più consulenti dovrebbero considerare, sia che si tratti dell’immissione elettronica degli ordini o dell’analisi avanzata offerta attraverso piattaforme come Luma. Data la necessità di una maggiore adozione della tecnologia, come immagina il futuro del FinTech in relazione al settore delle rendite? E quali tecnologie o tendenze emergenti prevedi avranno un impatto significativo?

Jay Charles:

Quando penso a FinTech, non credo davvero che ci sarà un termine FinTech nei prossimi cinque o dieci anni. La tecnologia di cui parliamo oggi come FinTech diventerà semplicemente sinonimo di servizi finanziari. I servizi finanziari saranno completamente alimentati dalla tecnologia. Ciò che vedremo è una tendenza secondo cui i consulenti che sono consumatori nella loro vita quotidiana richiederanno la stessa tecnologia ed esperienza che hanno dal lato consumatore attraverso la loro app bancaria o l’esperienza di acquisto fluida fornita da Amazon. Richiederanno gli stessi tipi di lussi anche nella loro vita lavorativa.

Pensandoci da questa prospettiva, la maggior parte dei consulenti finanziari probabilmente non è entrata in una filiale bancaria negli ultimi cinque anni. Stanno facendo tutto sul loro dispositivo mobile. Compilare una domanda cartacea per una rendita vitalizia e passare attraverso diversi sistemi per eseguire l'acquisto, è qualcosa che molti consulenti nella loro vita di consumatori non accetterebbero mai. E penso che non lo faranno altrettanto nella loro vita professionale.

Quindi, vedremo una transizione verso consulenti che richiedono la stessa esperienza. E penso che la tecnologia sarà il modo in cui verrà fornita attraverso l'esperienza di un consulente. Penso che vedremo la tecnologia offrire una migliore esperienza ai clienti e agli investitori. Molti investitori si aspettano di sapere esattamente a che punto del processo si trova la loro richiesta di rendita. Si aspettano che le cose vengano elaborate in modo più fluido. Lo vedono nella loro vita di tutti i giorni quando ordinano un pacco o un cibo da asporto. Quindi, utilizzando lo stesso tipo di meccanismo di tracciamento sia per il consulente per comunicare al cliente finale dove si trova nel processo, ma anche per il cliente finale per sapere dove si trova nel processo. Penso che sarà qualcosa che vedremo anche per i servizi finanziari.